규제에 대출고객 떠날라…카드론 '우대금리' 더 늘렸다

페이지 정보

작성자 관리자 댓글 0건 조회 517회 작성일 22-03-21 11:20본문

올 들어 카드론(장기카드대출) 금리 상승세가 주춤하다. 금리가 오르는데도 대출 규제로 카드론 수요가 줄자 카드사들이 우대금리를 확대한 영향으로 풀이된다. 다만 영세·중소 가맹점 카드수수료 추가 인하에 따른 신용판매 부문 적자를 메우려는 카드사들이 본격 금리인상기를 맞아 이런 금리 전략을 얼마나 지속할지는 미지수다.

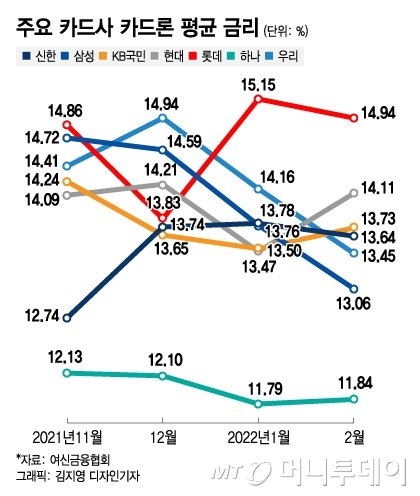

21일 여신금융협회 공시에 따르면 지난달 7개 카드사(신한·삼성·KB국민·현대·롯데·하나·우리카드)의 카드론 평균 금리는 11.84~14.94%로 집계됐다. 전달과 비교하면 신한·삼성·롯데·우리카드의 평균 카드론 금리가 0.14~0.70%포인트(P) 낮아졌다. KB국민·현대·하나카드의 금리는 같은 기간 0.05~0.64%P 올랐으나 작년 하반기와 비교하면 상승세가 수그러들었다.

치솟던 카드론 금리가 새해 들어 주춤한 건 카드사들이 조정금리를 되살리고 있어서다. 조정금리는 우대금리와 특판금리할인 등을 포함하는 고객 맞춤형 할인 금리다. 조정금리가 높을수록 금리 우대가 확대됐다고 볼 수 있다. 카드사에서 마케팅 비용을 들여 고객들의 대출 금리를 깎아줬다는 의미다.

지난달 6개 카드사(신한·삼성·KB국민·현대·하나·우리카드)의 카드론 평균 조정금리는 1.31%로 나타났다. 한 달 전(1.12%)보다 0.19%P 높고, 작년 말(0.58%)과 비교하면 2배 이상 뛴 것이다. 지난해 하반기 금융당국의 가계대출 총량 규제 영향으로 조정금리를 낮춰 카드론 수요를 억제했던 것과 180도 달라진 모습이다.

카드사들의 영업 전략 변화는 올해부터 카드론이 DSR(총부채원리금산정비율) 산정 때 반영되는 영향이 크다. 카드사들은 지속적인 가맹점 수수료율 인하로 본업인 신용판매 부문에서 이익을 기대할 수 없게 됐다. 강화된 대출규제로 카드론 등 대출자산마저 쪼그라들면 수익에 직격타를 맞을 수밖에 없다. DSR 적용에 따른 카드론 수요 감소를 최소화하기 위해 우대금리를 확대하는 식으로 대응했다는 것이다.

업계 일각에선 대출부문 수익 방어를 위해 현금서비스(단기카드대출)와 리볼빙(일부결제 금액 이월약정) 영업을 강화하려는 움직임도 감지된다. 현금서비스나 리볼빙은 저신용자들이 급전이 필요할 때 최후의 보루로 이용하는 상품이어서 카드사들은 마케팅을 자제해왔다.

한 카드사 관계자는 "저신용자 등 취약차주의 빚 부담 증가로 이어질 수 있다는 우려로 마케팅을 최소화했던 현금서비스와 리볼빙 마케팅을 강화하는 건 수익성을 방어하기 위한 고육지책"이라며 "본업인 신용판매 부문에서 이익을 기대하기 어려워진 상황에서 카드론 규제까지 강화되자 대출 부문 수익이 쪼그라드는 것을 최소화하려는 목적이 크다"고 설명했다.

다만 대세 금리인상기에 이런 영업 전략이 지속 가능할지에 대해선 회의적인 시각이 우세하다. 한국은행이 연내 2~3차례 기준금리 추가 인상을 예고하는 등 금리 상승장에서 카드사의 조달금리도 지속적으로 오를 수밖에 없어서다. 카드업계 관계자는 "카드사들이 조정금리 확대를 통해 카드론 금리 인상을 최대한 억제하려 하고 있지만, 금리인상기가 단기간에 끝나는 것이 아니기 때문에 장기적으로는 카드론 금리가 오를 수밖에 없을 것"이라고 말했다.

출처 : https://news.mt.co.kr/mtview.php?no=2022031922053657377

- 이전글'59억원 대출 금융사고' 모아저축은행…내부통제 도마위에 22.03.21

- 다음글미 연준 금리 인상에 한은 기준금리도 인상 압박… 서민 가계이자 부담 가중 22.03.18

댓글목록

등록된 댓글이 없습니다.