대출금리 팍팍 뛰는데… 예금금리는 왜 ‘게걸음’이죠?

페이지 정보

작성자 관리자 댓글 0건 조회 1,289회 작성일 21-11-25 13:45본문

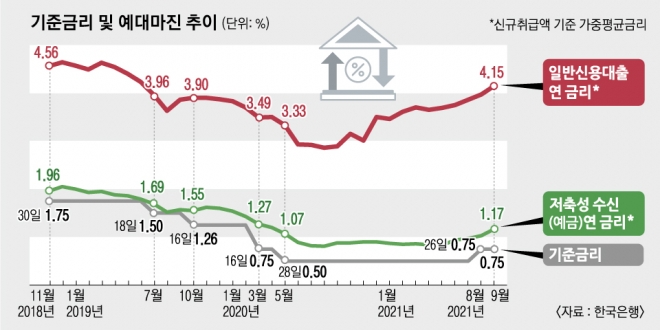

기준금리 0.25P 인상 4개월 뒤인 9월 기준

대출금리 0.82%P 뛸 때, 예금 0.1%P 올라

“기준금리 내려갈 땐 예금금리 대폭 인하”

은행 이자 수익에 연말 예적금 특판 실종

시중은행이 기준금리 변동기를 이자 수익 극대화에 활용하고 있다는 지적이 제기되고 있다. 기준금리가 내릴 땐 예금금리를 왕창 내리고 대출금리는 소폭 내리는 방식으로, 기준금리가 오를 땐 반대로 대출금리를 대폭 올리고 예금금리를 찔끔 올리는 꼼수로 예대마진(대출금리와 예금금리 차이)에 따른 수조원대의 이자 수익을 두둑이 챙기고 있다. 25일 한국은행에서 기준금리를 인상하면 시중은행은 더더욱 많은 이자 수익을 올릴 것이라는 관측마저 나오고 있다.

24일 한은에 따르면 기준금리가 2018년 11월 1.75%에서 지난해 5월 0.50%로, 제로 금리로 곤두박질쳤을 때 대출금리(신용 기준)는 4.56%에서 3.33%로 1.23% 포인트, 예금금리는 1.96%에서 1.07%로 0.89% 포인트 떨어졌다. 수치상으로는 대출금리 인하폭이 약간 높은 것처럼 보이지만 감소 비율을 보면 대출금리는 26.97% 떨어진 반면 예금금리는 45.40%나 급락했다. 예금금리가 대출금리보다 두 배 가까이 떨어졌다는 얘기다.

기준금리가 인상됐을 땐 정반대의 결과가 벌어졌다. 지난해 5월 0.50%에서 올 8월 0.75%로 0.25% 포인트 인상됐을 때 대출금리는 3.33%에서 3.97%로 0.64% 포인트나 급등했지만 예금금리는 1.07%에서 1.03%로 오히려 0.04% 포인트 줄었다. 9월 기준으로 보면 대출금리는 0.82% 포인트(3.33%→4.15%)나 더 치솟았지만 예금금리는 고작 0.1% 포인트(1.07%→1.17%) 올랐을 뿐이다. 예금금리는 눈에 띄지도 않게 올리고 대출금리는 폭탄 수준으로 올리면서 예대마진에 따른 수익을 대거 올리고 있다는 의미다. 김태기 단국대 경제학과 명예교수는 “은행은 위험을 회피하기 위해 기준금리가 오른다고 해서 예금금리를 덥석 올리지 않는다”며 “시차를 두고 올리되 인상폭도 최대한 줄이려는 경향을 보인다”고 말했다.

연말 연초면 등장하던 예적금 특판도 시중은행에서 찾아보기 어렵다. 올해 9월까지 은행의 특판 예적금 판매 금액은 3조 2675억원으로 지난해의 절반 수준으로 줄었다. 은행 입장에서는 대출 규제를 받는 상황에서 예금을 유치할 이유가 없기 때문이다. 금융권 관계자는 “현재 은행들이 유동성 자금이 많아서 굳이 특판까지 해서 예금을 끌어모을 필요가 없다”고 말했다.

(출처-https://www.seoul.co.kr/news/newsView.php?id=20211125020024&wlog_tag3=naver)

댓글목록

등록된 댓글이 없습니다.